Аналитика, Газ, ЕС – Балтия, Латвия, Прямая речь, Рынок газа, Энергетика

Балтийский курс. Новости и аналитика

Четверг, 03.04.2025, 01:23

Юрис Савицкис рассказал дипломатам о развитии энергорынка ЕС

версия для печати

версия для печатиПостараемся осветить основные моменты презентации эксперта в сфере энергетики.

Глобализация и регионализация

|

|---|

Одновременно с

глобализацией энергетического рынка проявляется его регионализация. На фоне

кризиса потребления газа в Европе получает развитие энергия из возобновляемых

источников. В США активно ведутся разработки по добыче сланцевого газа. Добыча

тяжелой нефти в Венесуэле. Бразилия бьет рекорды по добыче шельфовой нефти. Канада

стала первой страной, активно осваивающей производство нефти из битумного

песка. Катар строит терминалы

или участвует в их строительстве по приемке своего сжиженного природного газа по всему миру. Почти половина запасов нефти сосредоточена в

регионе Среднего Востока. Вместе с ростом экономики помимо местных источников

энергии в Китае растет спрос на экспортные энергоресурсы.

Добыча газа растет – пропорции меняются

С точки зрения

энергетической безопасности природный газ является самым надежным источником

энергии в пиковом режиме по сравнению с любыми другими источниками, включая

атомную, солнечную, ветряную и гидроэнергетику. Гарантировать устойчивость

поставок возобновляемых источников энергии не может никто.

Мировой прирост добычи

природного газа в 2015 году ускорился до 2,2%, что несколько ниже среднего

показателя за 10 лет на 2,4%. В Северной Америке зафиксирован самый большой

прирост (+ 3,9%) за счет продолжающегося значительного роста объемов

производства в США, в то время как производство в Европе и Евразии сократилось

на 0,7%, причем в Нидерландах и России наблюдалось значительное снижение.

Рост потребления

(+ 1,7%) также ускорился с очень слабого 2014 года, но остался ниже среднего

значения (2,3%) за 10 лет. На Ближнем Востоке зафиксированы самые высокие темпы

роста в регионах (+ 6,2%), а потребление в Европе и Евразии сократилось на

0,3%, при этом снижение темпов роста в России замедлилось.

Спрос на природный газ в Балтии падает

|

|---|

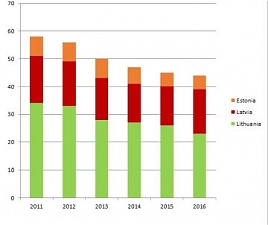

| График 1. Потребления природного газа в странах Балтии, TWh |

Эксперты говорят

о постепенном сокращении газового рынка в странах Балтии с 3,78 млн. куб.м в

2016 году до 3,50 млн. куб.м к 2023 году. Спрос на природный газ во всех трех

странах Балтии за последние 6 лет значительно снизился. (См. график 1).

В Литве доля

природного газа а потребляемых энергоресурсах составляет 29%, в Латвии 24%, в

Эстонии 7%.

В 2016 году литовский газовый рынок был закрыт поскольку все еще действовали субсидии для крупнейших клиентов, которые выплачиваются из средств, полученных от Газпрома в качестве компенсации в прошлом за очень высокую цену на газ и, следовательно, - сейчас на литовском рынке газ может продаваться ниже текущей закупочной цены.Ожидается дальнейший спад на небольшом газовом рынке в Эстонии.

Пик спроса на природный газ в Латвии пришелся на 2010 год, более 1800 млн. куб. м. К 2015 году спрос сократился на 25%. Но в 2016 году наметилось увеличение -- до 1400 млн. куб.м. (данные Центрального статбюро ЛР). Прогнозируется, что потребление природного газа в Латвии стабилизируется к 2020 году на уровне 10000 млн. куб.м в год.

Следует также отметить, что по оценкам аналитиков Ramboll Group, Латвия занимает пятое место в Европе по показателю

безопасности газовых поставок (впереди только Россия, Норвегия, Словакия и

Италия

Потребность

Латвии в природном газе сильно зависит от производства тепла и электроэнергии,

а, следовательно, и от погоды. По состоянию на 2013-2014 гг. в структуре

потребления газа 57% занимает производство тепла, 19% промышленность, 15%

муниципальные и коммерческие компании, 9% частные потребители. 60% от общего

объема продаж Latvijas Gaze реализовано

предприятиям по производству электроэнергии и тепла в Латвии. (Источник: ENTSOG).

Раздел Latvijas Gaze

Обязательства по разделению латвийской газовой компании предусмотрены в Директиве ЕС по газу 2009/73 и дополнены поправками к латвийскому Закону об энергетике.

Согласно

поправкам к Закону «Об энергетике», принятым 11.02.2016. и вступившим в силу с

08.03.2016., Латвия выбрала полное разделение собственности компании.

Раздел должен

произойти в три этапа:

1. Апрель 2017 г. Свободный выбор поставщика. Выделение совместных TSO и SSO в качестве дочерней компании.

2. Декабрь 2017 г. Ослабление владения.

3. Январь 2018 г. Разделение DSO от торговой компании.

После раздела

изменятся функции обеих компаний:

* Latvijas Gaze: торговля и распределение.

* Conexus: передача и хранение.

Главные требования к обеим компаниям после раздела:

* Отдельные совет

и правление.

* Отсутствие

функций совместной поддержки.

* Отдельные

офисы.

* Отдельные

информационные системы.

*Компании не

могут быть частью вертикально интегрированной компании.

Открытие

латвийского рынка природного газа приводит к нескольким структурным и

концептуальным изменениям.

|

Закрытый рынок |

Открытый рынок |

|

Клиентов

обслуживает полностью интегрированный единый поставщик |

Клиенты могут

свободно выбирать между несколькими поставщиками/трейдерами |

|

|

Передача,

хранение, а также распределение отделены от деятельности по торговле газом |

|

Регулируемые цены |

Цена может

обсуждаться между клиентом и поставщиком/торговцем |

|

Ограниченная

дифферинциация продукта |

Поставщик/трейдер

не несет ответственности за безопасность поставок |

|

Единый

поставщик по закону, ответственный за безопасность поставок |

Поставщик/трейдер

не несет ответственности за безопасность поставок |

|

Принятие

решения поставщиком не ограничивается только коммерческими соображениями |

Принятие

решений трейдерами основывается исключительно на коммерческом обосновании и

конкурентном позиционировании |

Дополнительные

изменения с прямым

воздействием на ожидаемых клиентов:

1. В случае сохранения важности хранения в модели предложения для Латвии,

открытый рынок будет постепенно смещаться в сторону большего акцента на газовый

год (с апреля по апрель).

2. В условиях сокращения или стагнации рынка с усилением конкуренции обязательства

«бери или плати», скорее всего, будут играть более значительную роль.

3. При отсутствии полностью функционирующего и ликвидного торгового центра

доступность дополнительного незапланированного спроса будет ограничена и будет

приходиться на соответствующие расходы.

4. Традиционная модель ценообразования на основе нефти с временной задержкой

будет постепенно дополняться элементами/механизмами ценообразования на основе

концентраторов.

5. Клиенты будут иметь больше выбора, но также больше ответственности за свои

собственные коммерческие решения.

Инчукалнс – основной латвийский актив

|

|---|

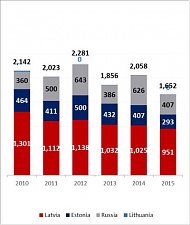

| График 2. Газоснабжение Инчукалнского газохранилища (MCM) |

Регулирование

работы подземных хранилищ газа для обеспечения поставок в ЕС отличается в

разных странах. Так, обязательство участников рынка хранить газ оговорено

законом во Франции, Испании, Португалии, Бельгии, Дании, Чехии, Словакии,

Польше.

Стратегическое

хранение газа предусматривает законодательство в Италии и Венгрии.

Регулирование

отсутствует в Великобритании, Германии, Австрии и Нидерландах.

Нерешенными остаются вопросы, касающиеся Инчукалнского газового хранилища. Обеспечить

Латвию в зимнее время по трубопроводу невозможно. Возможности физического

снабжения в Балтийском регионе по-прежнему ограничены. Инчукалнское хранилище

остается основным активом для текущих поставок природного газа в Латвию.

Исторически газ

из Инчукалнского газохранилища поставляется зимой в Латвию, Эстонию, Россию и в

Литву. 2016 год стал первым годом, когда Газпром решил не закачивать газ в хранилище для России, а

Эстония предпочла получать газ по трубопроводу. Общий объем, введенный в

хранилище в 2016 году, составил 1532 МВт, а около 200 МСК - российский газ предыдущего сезона.

Основная модель

поставок для Латвии сегодня: ввод газа в хранилище в летнее время и выведение в

зимний период и управление крупными изменениями спроса посредством имеющихся

гибких возможностей в долгосрочном соглашении о поставках.

Разработка

будущей тарифной модели и абсолютного уровня тарифов на хранение газа решит

вопрос об привлекательности хранения для трейдеров на открытом рынке. Повышение тарифов за хранение газа для

латвийских клиентов неизбежно. Запасы природного газа в хранилищах Инчукалнса

сокращаются (см. график 2.)

Транзит газа. В

2015 году транзит газа через Латвию составил 485 млн. куб.м. В Эстонию было

доставлено 97 млн. куб.м. газа из Литвы через Латвию, что составляет 20% от

общего потребления. Такие же тенденции продолжались и в 2016 году. Технически

эти поставки не были бы возможны без Инчукалнского газохранилища, поскольку

фактически газ из Литвы поставлялся клиентам в Латвии, но в Эстонию поставки

шли со склада, и тем самым Latvijas Gaze субсидировал газовых клиентов в Эстонии.

Проблемы, барьеры и возможности общего газового рынка в Балтии

Газовый рынок в

Европе находится в стадии реформирования. Основные инвестиционные проекты

охватывают строительство нескольких терминалов СПГ, шести газовых хранилищ и

пяти соединений трубопроводов.

Эксперты говорят о постепенном сокращении газового рынка в странах Балтии с 3,78 млн. куб.м в 2016 году до 3,50 млн. куб.м к 2023 году.

С учетом уменьшения финансовых потоков уже

в 2017 году как последствие Brexit, перестройка газовой-транспортной системы для подключения к европейскому

кольцу может стать тяжелым бременем для участников рынка стран Балтии. Присоединение

к европейской системе трубопроводов и реконструкция трубопроводов внутри стран

Балтии обойдется в сумму более чем полмиллиарда долларов.

* GIPL (Литва 27,45 млн. евро, Латвия 14,7 млн.

евро, Эстония 1,5 млн. евро).

* Balticconnector ~ 250 млн. евро.

* Инчукалнское ПХГ ~ 87 млн. евро.

* Газовое соединение LV-LT ~ 95 млн. евро.

* Ввод в эксплуатацию смычки LV-EE ~ 37 млн. евро.

Несколько лет

обсуждается проект строительства регионального терминала СПГ в регионе

Балтийского моря с привлечением европейского финансирования.

Построенный в это

же время без европейских денег терминал в Клайпеде, не может стать

региональным. По мнению Ю. Савицкиса, лучшим местом для регионального терминала

СПГ могла бы быть Латвия. Но скорее всего, победит совместный проект

Эстония-Финляндия.

В Латвии развитие рынка будут тормозить неразрешенные проблемы Инчукалнского ПГХ и необходимость крупных инвестиций в развитие инфраструктуры. Разработка будущей тарифной модели и абсолютного уровня тарифов на хранение решит вопрос об привлекательности хранения для трейдеров на открытом рынке.

Таким образом, даже

после открытия газового рынка в Латвии 3 апреля 2017 года функционирование общего газового рынка в странах Балтии будет проблематичным. Решением проблемы было бы

создание совместного балтийского рынка с четкими и прозрачными правилами,

которые могли бы увеличить ликвидность рынка.

После презентации

Ю. Савицкис ответил на многочисленные вопросы дипломатов, касающиеся газового

рынка Европы и экономического развития Латвии.

«Балтийский курс/The Baltic Course» продан и продолжит работать!

«Балтийский курс/The Baltic Course» продан и продолжит работать!