Очерки по новейшей истории Латвии, Хорошо для дела

Балтийский курс. Новости и аналитика

Вторник, 16.12.2025, 06:54

Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 7

версия для печати

версия для печатиГлава 7. Инвестиции с американским оптимизмом

|

|---|

| В этом ресторане «Торнис» в Старой Риге в самом начале 90-х была «штаб-квартира» представителя NCH в Латвии Григория Левина. |

Так называлась нашумевшая авторская публикация 1994 года в газете «Бизнес & Балтия» об американском инвестиционном фонде New Century Holdings (NCH), пришедшем в Латвию вместе с “песенной революцией” в самом начале 90-х годов прошлого столетия. Ее написанию предшествовали некоторые события, о которых публично рассказываю впервые.

После публикации в газете новости о приобретении в открытых торгах на Rīgas fondu birža части акций Unibanka братьями Владимиром и Григорием Левиными и их супругами, поздним вечером у меня дома раздался телефонный звонок. Оказалось, звонил Григорий Левин (как он узнал домашний номер телефона, тогда догадаться не могла, может быть, просто нашел в телефонной книге). Ночной звонок не был приятным, незнакомый человек в вежливой форме обвинял меня и газету во вторжение в личную жизнь его семьи. Действительно, в статье Наташи Бардовской, журналиста «Бизнес & Балтии», были указаны имена покупателей акций Unibanka с указанием их долей в капитале банка. Ничего противозаконного в той биржевой информации не было (Закон о защите личных данных в Латвии появился только в 2018 году). Скорее, Левина в принципе напрягло упоминание их имен в прессе. Григорий предложил встретиться на его территории. Конечно же, я согласилась. С неизменным интересом знакомилась со всеми участниками фондового рынка тех времен.

Это был ресторан «Tornis» в Старой Риге, как оказалось, излюбленное место любителей джаза с советских времен. У Григория там был свой уголок, с потолком, закопченным трубкой ароматного табака, где он встречался со своими друзьями-джазистами. Грациозный, хорошо одетый мужчина, с кипой на голове. В очень вежливой, но назидательной форме он завел разговор о детях, мол, его сын ровесник моей дочери, учился тогда в США. В его спиче прозвучал намек на то, что моя дочка ходит по улицам города и всякое может случиться. Все эти непрямые угрозы, как иначе можно было расценивать такие разговоры, были связаны с обнародованием имен новых акционеров банка. К тому же это было первое прямое упоминание о NCH в прессе, до этого были лишь статьи, намекающие на их деятельность на рынке приватизационных сертификатов, без указания имен участников. Было ли мне страшно -- вряд ли, скорее этот разговор подогревал профессиональный интерес. В ту встречу Григорий рассказал об ортодоксальной еврейской религиозной организации, которую он представлял в странах Балтии и которая пришла сюда в самом начале 90-х вместе с «песенной революцией». Об обычаях и традициях своего народа. Тогда же мы договорились о публикации в газете статьи о NCH, убедила его в том, что будет лучше, если информация о них пойдет из первых рук.

|

|---|

| Григорий Левин. 1945 - 2014. ebrejukultura.files.wordpress.com |

Следующая наша встреча была уже в редакции, куда Г. Левин пришел как президент New Century Holdings, принеся с собой документы и информацию о своем фонде. Еще долго не знала, что Григорий давно был знаком с нашим редактором Владимиром Гуровым, еще по работе в РКИИГА, и интервью стало скорее результатом их договоренности, чем моей журналистской удачей. В любом случае, именно тогда с первой полосы газеты началась моя громкая публикация об американских инвестициях и NCH. Ведь до этого, три первых года деятельность фонда оставалась незамеченной латвийскими СМИ. Сегодня мы уже знаем, что такие компании весьма осторожны в общении с прессой, являясь в то же время мастерами по использованию медиа для продвижения своих инвестиций. К тому же они не тратили средства на прямую рекламу и даже не создавали при вхождении на новые рынки свои сайты. «Деньги любят тишину» - их лозунг. А деньги немалые…

Позже эта статья в газете стала основой для подготовки лекций в магистратуре и докторантуре Балтийской международной академии. О роли зарубежных инвестиций в новых экономиках, выбравших рыночный путь развития, рассказывала студентам, демонстрируя поэтапные шаги New Century Holdings (NCH), пришедшего в Латвию тоже вместе с «песенной революцией», в самом начале 90-х годов прошлого столетия.

Наблюдая за работой фонда на протяжении двадцати лет, мы можем подытожить разнообразную деятельность американских инвесторов в Латвии, показав, на примере NCH, схему внедрения венчурного капитала во все сферы латвийской экономики и снимавшего все сливки на очень рискованном, и от того очень доходном рынке. Вся предлагаемая информация получена автором из разных источников, в том числе из встреч с представителями холдинга в Латвии.

Итак... История NCH своими корнями уходит в 60-е годы прошлого века, когда в недрах Стэнфордского университета (считающегося основателем Силиконовой долины), родился один из первых американских венчурных фондов. Наряду с привлечением средств для финансирования быстро развивающейся электронной индустрии такие фонды занимались инвестированием в развивающиеся экономики стран Латинской Америки. Именно этот опыт позволил американцам быстро включиться в работу на новых рынках постсоветских стран.

NCH был основан в 1991 году специально для инвестиций в республики бывшего СССР и страны Восточной Европы. Общие активы NCH составляли на ноябрь 1996 года порядка 750 млн. долларов, время их вложения ограничено 2006 годом. Львиная доля этих средств — около 550 млн. долларов была вложена в Россию. Не были обделены вниманием фонда также Украина, Казахстан, Румыния, Болгария и страны Балтии. Из сообщений российской прессы известно, что американскому фонду принадлежало 40% акций Северо-Западного пароходства, 25% акций Петербургской телефонной сети и 40% Востоктрансфлота (через группу аффилированных компаний).

Конкретно в Латвию были инвестированы средства двух фондов NCH с общими активами 310 млн. долларов (первый транш составил 50 млн. долларов). Таких средств в начале 90-х гг. у местного бизнеса быть не могло. (Для сравнения: известная в Латвии предпринимательница Ирена Пулкинен инвестировала в те же годы в покупку недвижимости в Риге 200 тыс. долларов, отданных ей финским мужем, и это тоже были большие инвестиции. А состояние крупнейших миллионеров Латвии – совладельцев банка Parex, на двоих в середине 90-х насчитывало около 50 млн. латов).

В 1995 году NCH подписал соглашение с американским правительственным фондом OPIC (Overseas Private Investment Corporation), в соответствии с которым последний гарантировал инвесторам фонда возврат до 75% от вложенных средств. Заметим, что OPIC действовал отнюдь не из благородных побуждений — за эти гарантии NCH отчисляет заранее оговоренный процент прибыли. Таким образом, OPIC взял на себя функции страхового агента для инвестиционных фондов, что значительно снизило риск инвестиций в целом.

Строго говоря, на ноябрь 1996 года New Century Holdings включал в себя девять фондов c различными по величине активами и сферами деятельности, которые для удобства управления были объединены в холдинг. Основатели и главные инвесторы NCH — это в основном крупные американские банки и финансовые корпорации, а также американские университеты (в частности, Harvard Endowment Fund с активами около 5 млрд. долларов). Активы каждого инвестора измеряются миллиардами долларов, так что вложенные в NCH средства составляют очень небольшую часть от их общих инвестиций. Ни один из инвесторов не вложил более 10% от общего капитала, и только несколько имеют долю, превышающую 3%.

|

|---|

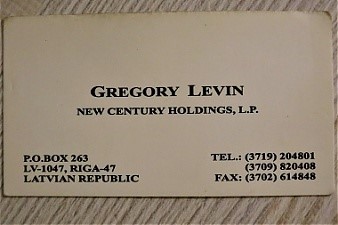

| Визитка Г. Левина 1994 год |

В управлении активами фонда его инвесторы не принимают никакого участия — все решения выносит команда управляющих. Для удобства управления налогами большинство дочерних предприятий NCH зарегистрировано в оффшорных зонах (сам NCH был зарегистрирован на Бермудских островах). Штаб-квартира холдинга находится в Нью-Йорке, откуда и осуществлялось все фактическое управление фондами. В Балтии (Литве и Латвии) NCH поначалу стал представлять рижанин Григорий Левин, о чем свидетельствует визитка, врученная мне в нашу первую встречу в «Торнисе». Это свою деятельность он совмещал с руководящей должностью в религиозной общине, её центр открылся в Латвии в 1992 году. Кстати, Григорий рассказывал, что уже тогда являлся поставщиком кошерного мяса из Литвы (через много лет эта тема вновь всплыла в одной из моих командировок в Шауляй в 2011 году, где директор директор Siauliu oro uostas Ромас Микшус рассказал о транспортировке живых телят в Тель-Авив самолетами, до этого этот груз доставлялся из Литвы через Бельгию). Однако, не будем отвлекаться и вернемся к нашим «баранам».

Накопленные за прошедшие годы знания позволяют сегодня рассказать на примере New Century Holdings о том, как шаг за шагом рисковые инвесторы покоряли нашу экономику.

Первые доходы получены в банках. В начале 90-х NCH стал соучредителем сразу в нескольких коммерческих банках (в том числе в Depozitu banka и Sakaru banka). Что позволяло получать неплохой доход в виде ежегодных дивидендов – до 60% и более. Одновременно можно было заработать и на банковских вкладах, и на ценных бумагах - банковских депозитных сертификатах, проценты по которым предлагались весьма завораживающие (от 36% в Sakaru banka до 90% в Banka Baltija). Неплохой доход, по крайней мере, до краха Banka Baltija в 1995 году. Однако все перечисленные банки через некоторое время оказались неплатежеспособными, и NCH приходилось искать другие способы вложения средств.

Игра на рынке российских госбумаг. После финансового кризиса 1995 года NCH перекочевал из обанкротившихся в другие банки, в том числе в Рижский коммерческий банк (РКБ), продолжая зарабатывать на модном тогда для зарубежных инвесторов направлении — игре с российскими госбумагами. Этими операциями занималось большинство латвийских банков вплоть до 1998 года, когда в Латвии разразился еще один финансовый кризис, как следствие российского дефолта. Несколько банков, среди которых и РКБ, вступившие в игру позже других и вложившие в госбумаги РФ значительную часть своих активов, были вынуждены заявить о своей неплатежеспособности. Кстати, интересы NCH в РКБ, будучи там членом совета, представлял тогда Карлис Цербулис, об этой знаковой фигуре мы упоминали в предыдущем очерке о фондовом рынке Латвии (см. главу 5).

Главный игрок на рынке приватизационных сертификатов. Еще одним шагом — вполне логичным для NCH — стало участие в приватизации, сначала в России, затем в Балтии. Можно даже предположить, что это была главная цель фонда, равно как десятков других, пришедших на просторы бывшего СССР с тем, чтобы с помощью очень выгодных сделок с ваучерами и другими приватизационными бумагами поучаствовать в приватизации госсобственности.

Именно тогда, в 1994 году, в газете «Бизнес & Балтия» появилось упоминание о другом Левине – Владимире (названном нами г-н N), родном брате Г. Левина. Из разных источников мы тогда получили информацию о некоем В. Левине, скупавшем, сидя в машине, на территории одного из рижских банков (сегодня мы уже можем его назвать - Rietumu banka на Весетас, тогда это еще не высотка, а здания во дворе бывшего детского сада) приватизационные сертификаты (ПС) в любых количествах. Можно смело говорить о том, что NCH через связанных с ним лиц, стал главным оператором на рынке приватизационных сертификатов Латвии.

При номинале 28 латов сертификаты в 1991 – 1994 гг. можно было купить у населения по цене от 50 сантимов до 5 - 6 латов. В Латвии действовало более 350 фирм, занимавшихся скупкой ПС по всей Латвии. А когда в начале 1995 года их цена начала ползти вверх, тут же случилась неприятность – вброс на рынок поддельных сертификатов на общую сумму около 1 млн. латов, первой об этом рассказала общественности тоже ваша покорная слуга (подробнее в главе 5 очерков). После этой истории с фальшивыми ПС их цена упала до 1-2 латов и не росла в течение нескольких лет. Уголовное дело о поддельных сертификатах кануло в Лету, так и не установлено, кто был виновником этой аферы, в которой участвовало несколько посреднических фирм и Krajbanka (один из трех банков, хранивших на своих счетах первые электронные ценные бумаги — приватизационные сертификаты). Но после скандала количество посредников на рынке сертификатов «сдулось» до 10-20 фирм.

|

|---|

| Старая Рига. Перекресток четырех банков. 90-е годы. Фото A.F.I. |

Выход на фондовую биржу. К. Цербулис, о котором упомянуто выше, — латыш американского происхождения, издавший в 1988 году первый путеводитель по странам Балтии на английском языке. В 1993 году, будучи уже советником президента Depozitu banka (именно там состоялось наше с ним знакомство), он возглавил группу по созданию концепции рынка ценных бумаг в Латвии, согласно которой в стране могла работать только одна фондовая биржа — Rīgas Fondu birza. Концепция предполагала, что поначалу торги на бирже могли проводиться только с акциями приватизированных с помощью сертификатов предприятий. (подробнее о создании биржи в главе 5).

В том же 1993 году К. Цербулис стал первым президентом Rīgas Fondu birza. А первые акции на бирже появились летом 1995 года. В течение нескольких лет во всех сколько-нибудь значимых предприятиях, котируемых на бирже, имелись доли NCH, приобретенные через публичное предложение (Valmieras stikla skiedras rupnica, Rigas transporta flote, Ventspils nafta и др.) и позволяющие войти в круг так называемых миноритариев, но никогда в те годы в основные акционеры. Автору этих строк на память о тех временах осталось благодарственное письмо от г-на Цербулиса за публикацию в защиту миноритарных акционеров Staburadze, которых не допускали к управлению предприятием.

Венцом таких приватизационных сделок стала покупка около 8% акций Latvijas Unibanka братьями Левиными и их дражайшими половинами, впоследствии акции перешли на время к NCH. Напомним, что до покупки латвийского банка в 1998 году шведским банком SEB операции с акциями Unibanka составляли до 90% всего биржевого оборота. А с уходом банка с биржи она потеряла на некоторое время значение для инвесторов.

В 2001 году NCH и АО Bastions ZS продали принадлежащие им 73,5% акций латвийской страховой компании Balta датскому страховому обществу Codan. А в 2004 году финансовая компания NCH — Development Partners L.P. — продала также все свои 2,024 млн. акций (8,47%) Valmieras stikla skiedras rupnica.

Среди неудачных проектов NCH — участие в приватизации конфетной фабрики Staburadze, Ventspils transporta ekspedicija, Latvijas kugnieciba и Preses nams.

В феврале 1996 года Rigas Fondu birza сменила президента, им стал 25-летний Улдис Церпс (впоследствии возглавлял созданную в 2000 году Комиссию рынка финансов и капитала, а затем с 2008 года аналогичную структуру в Швеции, а с 2017 года работает в центробанке ОАЭ).

|

|---|

| В начале 2000-х в здании Рижской биржи на Домской площади расположился Художественный музей. Старинная открытка. |

В 1996 году К. Цербулис заявил о своем нежелании баллотироваться на пост президента биржи на очередных выборах, сообщив журналистам, что остается в Латвии и будет представлять в ней группу американских фондов New Century Holdings, являясь с тех пор официальным их представителем. Стоит заметить, что до этого момента он всегда отрицал какую-либо связь с NCH. Сегодня К. Цербулис входит в руководящие органы сразу нескольких латвийских фирм, представляя в них интересы NCH.

Следующий шаг — рынок недвижимости. Еще одна сфера, которая не могла пройти мимо NCH, — рынок недвижимости с неуклонно стремящимися вверх ценами. Американский фонд обратил на него свой взор еще во времена денационализации жилья в самом начале 90-х. Тогда многие объявившиеся за рубежом владельцы столичного жилья, вернув потерянные в 1940 году владения в свою собственность, спешили продать их подвернувшимся инвесторам.

Недвижимость фонд приобретал в несколько этапов и практически по одной схеме. В середине 90-х дома и землю на свое имя приватизировал В. Левин, предварительно заключая договор об аренде земли, как правило с Минфином или самоуправлениями, которым переходила собственность, не нашедшая своих прежних владельцев. Через пару лет после вступления в права владения В. Левин продавал недвижимость фирме, которая создавалась специально под объект. Она была юридическим владельцем, а управляла недвижимостью компания Domuss. (Владельцами Domuss, согласно информации Lursoft, являлись структурные подразделения NCH — Development Capital Corporation (97,34%) и Vista Capital Corporation LLC (2,66%). Главная цель Domuss, обозначенная на его домашней странице – обеспечить увеличение ценности недвижимости, принадлежащей инвестиционным фондам NCH.

В более позднее время — в конце 90-х — В. Левин исчез из схемы приобретения собственности. Дома и земли регистрировались сразу на фирму. Связано это, скорее всего, с тем, что до мая 1997 года 20-я статья Закона о земельной реформе разрешала покупать землю у физических лиц только гражданам Латвии. Поэтому иностранцы и неграждане приобретали землю через доверенных лиц, коим и являлся для NCH в середине 90-х В. Левин.

Так NCH стал владельцем самых привлекательных объектов в центре Риги. К 2005 году во владении NCH и управлении Domuss находилось более 40 домов и 30 земельных участков. Американцы старались выбирать дома в престижном районе «тихой Риги», где во времена первой Латвийской Республики селились весьма состоятельные люди, или в хорошем центре. Здания реставрировались по мировым стандартам и сдавались в аренду по самым дорогим в столице ценам. Некоторые свои дома NCH через некоторое время продает — всегда очень дорого.

Одно из самых примечательных приобретений NCH — историческое здание на ул. Валдемара, 7, в котором в советское время располагалось Политуправление Прибалтийского военного округа. История этого роскошного особняка очень характерна для эпохи денационализации жилья в латвийской столице. Весной 1940 года этот дом был заложен его владельцами под кредит в размере около 400 тысяч современных латов, а в начале 90-х возвращен, как говорится в Законе о денационализации, «законному владельцу», в данном случае гражданам США Г. Е. Грауде и А. Р. Лиеб (сумма оценки составила 2452, 25 лата). Господа из Америки в 1994 году заложили дом в Sakaru banka под 1,2 млн. латов, передав банку права аренды и обслуживания здания (одним из акционеров Sakaru banka был в то время NCH). В 1996 году, после банкротства Sakaru banka, особняк перешел в собственность В. Левину уже за 676500 латов. Несколько лет на фасаде здания красовалась табличка о его продаже фирмой Domuss. С 2003 года во владение особняка вступила россиянка Елена Орлова, заплатив согласно Земельной книге 1,037 млн. латов. Сегодня на Валдемара, 7 разместился высококлассный отель. По оценкам экспертов, рыночная стоимость здания составляла не менее 5-7 млн. латов.

Среди объектов, которыми занимался Domuss, есть как жилые, так и производственные здания – более 10 объектов в Старой Риге и центре столицы, торговые центры, а также складские и логистические центры. За 20 с лишним лет предприятие инвестировало в Латвии свыше 450 млн. долларов (проекты Rīga Plaza, Basteja Pasāža, Mežaparka Rezidences, Ģipša Fabrika, Felicity Apartments, Nordic Villages и др.).

Масштабные планы холдинга связаны с застройкой микрорайона Дрейлини, где NCH принадлежит более 50 га земли. С 1993 года дочернее предприятие NCH Advisors — АО Abava занимается сдачей в аренду складов. С советских времен предприятию досталась территория в 18,8 га, на которой располагалась некогда третья по величине оптовая база Кооппотребсоюза.

Несмотря на осторожность в общении со СМИ, скандалов NCH избежать не удалось. Несколько лет, вплоть до 2002 года, директором фирмы Domuss был Калвис Брицис, пересевший оттуда в кресло гендиректора Государственного агентства недвижимости, свой человек там был не лишним. Из-за внутренних интриг в 2004 году он утратил эту должность, был восстановлен на работе, и все-таки вновь ее потерял под благовидным предлогом — в связи с реорганизацией ГАН в АО Valsts nekustamie ipasumi.

Венчурные инвесторы, объединяйтесь! По прошествии более 10 лет действий венчурных капиталистов в Латвии, в 2003 году о своем рождении заявила Латвийская ассоциация рискового капитала (LVCA), собравшая под своим крылом около 40 венчурных инвесторов, основную часть участников рискового капитала в стране. В нее вошел и NCH Advisors Inc. наряду с Baltcap Management Latvia, EKO Investors, Hanseatic Capital Latvia, Small Enterprise Assistance Funds и др. Эти структуры предоставляют финансирование для реализации рискованных, экспериментальных, но многообещающих проектов.

Схема их работы венчурных инвесторов предельно проста: организация инвестирует деньги в уставный капитал предприятия (скажем, до сотни тысяч латов) и становится его совладельцем. Если компания успешно осваивает первоначальные ресурсы, она вправе рассчитывать на дополнительные вложения — еще несколько тысяч латов. «Спонсор» получает прибыль вместе со своим подопечным, а через 3—8 лет выходит из состава фирмы и продает доли капитала совладельцу, стратегическому инвестору или более крупному фонду.

Так и наш американский фонд, наконец, выбрал для инвестирования предприятие с высокой добавленной стоимостью, обозначив тем самым свою принадлежность к традиционным венчурным капиталистам. В 2004 году Domuss приобрел контрольный пакет акций Sidrabe стоимостью 1,5 млн. долларов, после чего стоимость компании выросла в десяток раз. Это одно из латвийских предприятий, изготавливающих высокотехнологичное оборудование (вакуумные установки) на экспорт, объемы которого исчисляются миллионами долларов.

|

|---|

| Карлис Цербулис (справа) – «Инвестор года-2019». Фото la.lv |

В этом году К. Цербулис получил награду LVCA «Инвестор-2020» за инвестиции NCH размером 90 000 евро в программу цифровой реабилитации после инсульта «Vigo Health». И это не единственная награда венчурного инвестора, в 2018 году он был награжден LVCA за самую крупную сделку (более 50 000 евро), продав предприятие GroGlass британской инвестиционной компании Kartesia и команде GroGlass Management.

Что касается самого NCH, то он в течение многих лет входит в еще одну уважаемую организацию — Совет иностранных инвесторов Латвии (FICIL), созданный крупнейшими инвесторами для ведения активного диалога с латвийским правительством с целью улучшения предпринимательской среды.

Сегодня New Century Holdings — один из ведущих инвестиционных фондов в Восточной Европе с общим объемом инвестиций свыше 3 млрд. долларов. Центральный офис NCH находится в Нью-Йорке (США), а региональные офисы — в Латвии, Румынии, Украине, России, Болгарии, Молдове, Бразилии и Албании.

Резюме

Отслеживание на протяжении многих лет действия NCH, автор статьи пришла к выводу, что понятие венчурного капитала и венчурных инвестиций можно рассматривать двояко - в широком и узком смысле.

В узком смысле или традиционном – это вложения в рисковые отрасли, прежде всего в высокотехнологичные, такая трактовка долгое время присутствовала в научных монографиях и статьях. И в широком смысле – инвестиции в развивающиеся экономики, тоже очень рисковые, когда инвестор проходит все стадии получения сверхдоходов, о чем мы и рассказали на примере NCH.

Первыми венчурными инвесторами в Латвии и других постсоветских странах стали зарубежные инвесторы, имеющие опыт участия в приватизации в государствах Латинской Америки и других развивающихся экономиках. Либо иностранцы, имеющие достаточное количество денег для участия в приватизации или покупке недвижимости.

Через несколько лет после начала рыночных преобразований к ним присоединились местные инвесторы, успевшие сколотить состояния в банковской сфере, на транзитных операциях, торговле алкоголем и пр., и тоже вкладывающие средства в наукоемкие латвийские компании с высокой добавленной стоимостью.

Зарубежный опыт венчурного инвестирования в середине 2000-х начали использовать местные инвестиционные компании и фонды, ищущие новые рынки за пределами Латвии, к примеру, в Беларуси, Украине, странах Средней Азии и др. Об этом в нашем журнале Балтийский курс/The Baltic Course рассказывал Рихард Свелпе, руководитель одного из таких венчурных фондов Pribalt.

Должно было пройти более 10 лет, чтобы традиционное понятие «венчурный капитал» стало частью инвестиционной политики Латвии.

- 28.01.2022 BONO aims at a billion!

- 30.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 21

- 28.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 20

- 28.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 19

- 22.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 17

- 22.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 18

- 19.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 16

- 12.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 15

- 11.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 14

- 09.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 13

«Балтийский курс/The Baltic Course» продан и продолжит работать!

«Балтийский курс/The Baltic Course» продан и продолжит работать!